编者按:本文来自微信公众号“适道”(ID:survivalbiz),作者:weili,36氪经授权发布。

据适道(ID:survivalbiz)消息,基因疗法的创新生物技术公司Freeline Therapeutics(简称:“Freeline”)日前向美国SEC更新招股书,计划在美国纳斯达克上市,募集资金1.25亿美元。

该公司股票代码为“FRLN”,预计发行7,352,941股,发行区间为16到18美元。J.P. Morgan/ Morgan Stanley/Evercorce ISI承销,Wrdbush PacGrow联席。

Freeline2015年在成立于英国赫特福德郡(Hertforshire),公司全职员工208人,其基于AAV的基因治疗技术可以用于治疗各种溶酶体贮积病,法布里氏病和高雪氏病。

这些病都是一些罕见疾病,也都是遗传病。在正常人的体内,脂类、核酸、蛋白等不需要的代谢产物会被运往溶酶体水解,维持人体的正常代谢。而在溶酶体贮积症体内,这些水解酶的水平往往出现异常,让人体无法正常进行代谢,从而导致一系列疾病。

这些罕见疾病会为患者的家庭带来极大的痛苦与负担。如果没有得到及时的诊断与治疗,这些疾病会带来严重的器官损伤,神经残疾,甚至是死亡。

由于这些病都是遗传病,所以Freeline的目标就是利用公司专有的基因治疗平台,提供一次性的基因治疗。

迄今为止,该公司已“报告了临床试验结果,证明FIX活性水平已达到临床正常FIX活性水平的50%至150%”。

(图:公司药物开发进度,资料来源:S-1公司备案)

特别值得一提是公司正在构建的基于AVV载体技术的基因疗法,已经引起了公众的广泛关注。

公司专有的AAV病毒衣壳经过最佳优化,可有效转导至人体肝细胞,从而提供可持续、高水平的所需蛋白质。这种强大的衣壳正在B型血友病患者的临床试验中得到验证,有望为B型血友病患者提供安全、有效且可靠的基因治疗方法,从而改变患者生活。同时,这种方法也有望为多种疾病提供潜在的治愈性治疗产品。

Freeline刚一成立就获得了Syncona的橄榄枝。2015年12月11日,公司宣布完成A轮融资,Syncona为独家投资人,投资金额2500万英镑。

Syncona是一家英国专注于投资生命科学领域的基金。该机构成立于2012年10月,规模2亿英镑,现在于伦敦证券交易所上市,是FTSE 250指数的成分股。

2016年6月,A+轮融资则是由UCL Technology Fund独家出资了100万英镑。

2018年6月,Freeline完成了第三次1.16亿美元B轮融资,以推动其主打产品用于治疗B型血友病和法布里病的临床开发,以及其他产品管线的进展。

Freeline此次融资又是Syncona领投,UCL Technology Fund则参投了8440万英镑。

2019年6月,Syncona独家追投了4000万美金。

直到2020年6月,Freeline完成1.2亿美元pro-IPO轮融资,投资方变多,Novo Holdings A/S、Eventide、Wellington Management Company领投,Cowen Healthcare Investments、Acorn Bioventures、Ample Plus Fund跟投。

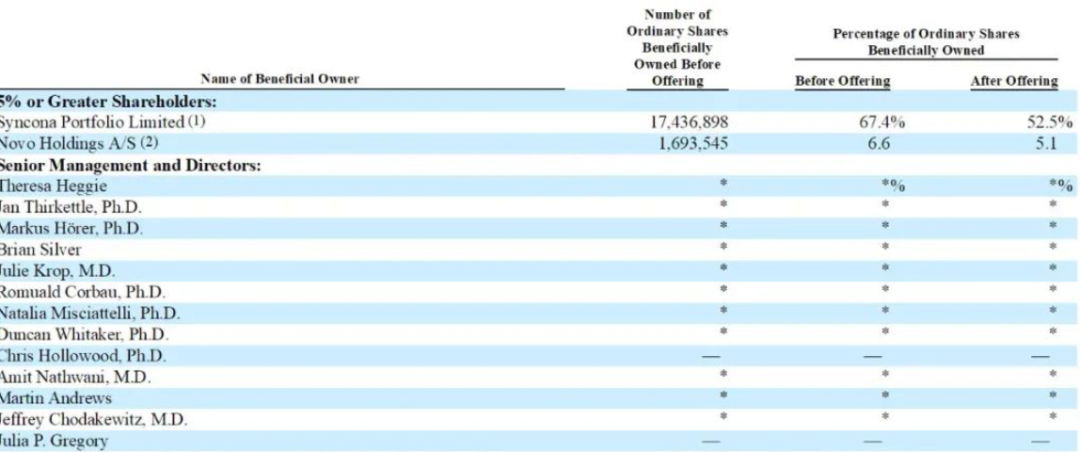

图片来源:公司招股书

IPO前,Syncona Portfolio Limited持股为67.4%,为第一大股东。假设以IPO提议的价格区间的中点发行,那么该公司挂牌后的市值约为5亿美元,Syncona所持股份的价值约为3.37亿美元,赚了约一倍。

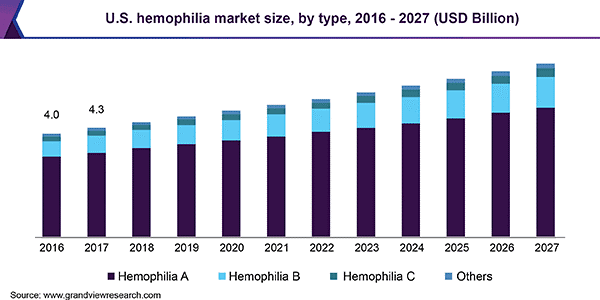

根据Grand View Research 的2020年市场研究报告,到2027年底,全球血友病治疗市场的价值预计将达到170亿美元。

这表示从2020年到2027年的复合年增长率(CAGR)预计为5.5%。

推动这种预期增长的关键因素是出血性疾病的预期增加以及对治疗选择的意识增强。

美国血友病市场规模见下图:

可以看到,北美地区贡献了总收入份额的44.4%以上,这也是为什么Freeline虽为英国公司,却选择在纳斯达克上市。

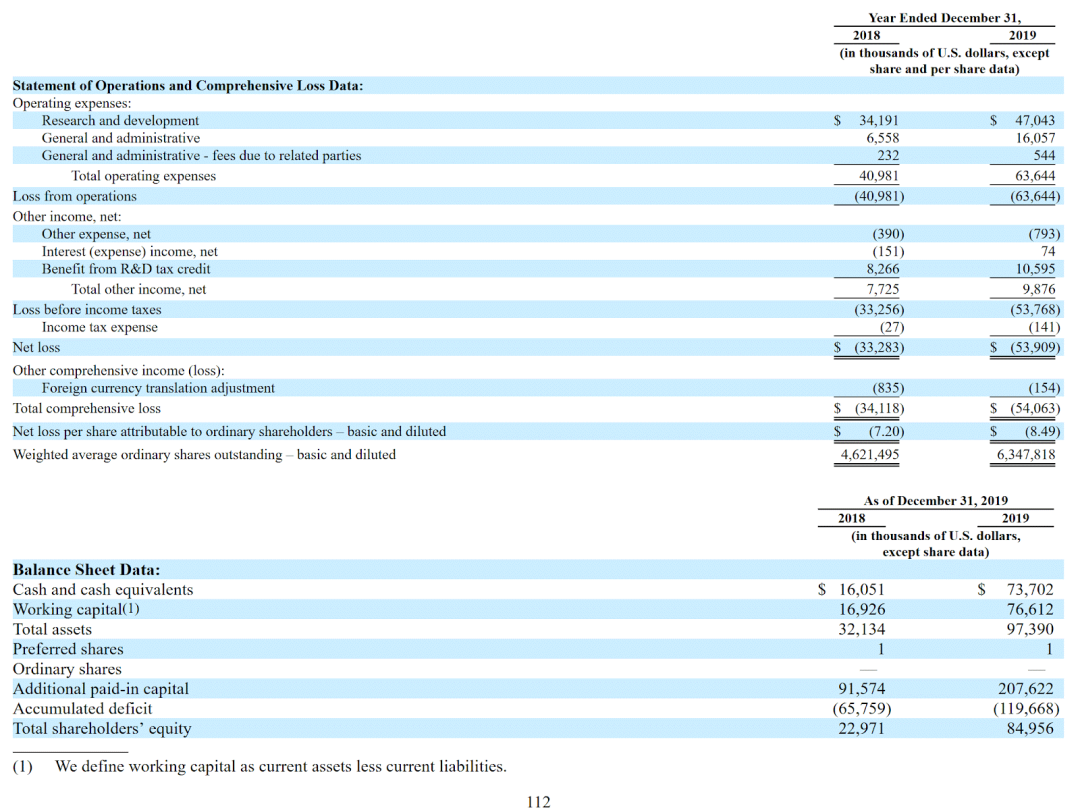

此外,公司目前尚未盈利。截至2019年12月31日,Freeline运营亏损为6364万美元,上年同期运营亏损为4098万美元;净亏损为5391万美元,上年同期净亏损为3328万美元。

根据招股书,公司计划将募集资金用于以下用途:

为我们的候选产品的进一步临床和CMC开发提供资金,包括完成我们正在进行的主要候选产品FLT180a的1/2 B-AMAZE阶段临床试验,以及完成正在进行的1/2的MARVEL-1阶段的临床试验。FLT190以及临床前计划的开发;和公司其他用途,包括一般和管理费用以及营运资金。

通过将IPO资金与现有资源相结合,Freeline后续研发之路看起来资本充足。

不过,管理层尚未透露与主要制药公司的合作关系,此外,在估值方面,管理层要求IPO投资者以典型生物制药IPO范围的最高价支付企业价值,这份IPO并不便宜。

鉴于该公司迄今为止的试验结果都进展良好,因此对于打算长期持有的价值投资者而言,IPO值得考虑。

免责声明:以上内容仅代表作者个人观点,不代表选股建议。股市有风险,入市需谨慎!

欢迎关注适道,获取一手招股书解读,和我一起探索商业帝国适者生存之道!

该文章来源互联网,如有侵权请联系删除

相关文章

- 国家卫健委等10部门:推进儿童医疗卫生服务高质量发展

- 冬天里的一把火,照出别样的东北

- 文旅新探|哈尔滨:2024的北国情书

- 一图速览|2024年纪检监察工作八大任务

- 微视频 | 制胜之道

- 星火成炬 | 以冰雪之名

- 年轻人三大“脆皮”症状:记忆力下降、情绪差、免疫力下降

- 春运期间,这些人可提前购票!购票指南→

- 万千气象丨他竟然把八九千年前老祖宗用的乐器复原出来了

- 铁路新年调图,“图”的是啥?

相关图集

- 东北等地迎剧烈降温 全国大部明起回归晴朗干燥格局

- 将涉密材料拍照发至微信群被处分 国家安全部门最新提醒

- 我国渤海发现第7个亿吨级油田

- 中国足球协会纪律委员会原主任王小平受贿案二审宣判

- 我国0至19岁癌症患者5年生存率显著提升

- AI咨询、线上预约……数字赋能基层治理 民生服务更贴心

- 韩国首尔一公寓发生火灾 两人心脏骤停

- 买火车票记牢这四点 “手把手”带你上车

热门推荐

- 探索图库

- 男人世界

- 考古发现

- 美女明星

热门图片

更多阅读

- 流浪狗妈妈不顾民警阻拦,洪水中游百米救子,结局太催泪

- 猫咪如厕学问多,铲屎官知道怎么选择合适的猫砂盆和猫砂吗?

- 图:这妹子好吃吗?

- 这就是母爱!狗妈冲进洪水救宝宝,警察暖心接力拯救一家子!

- 去表妹家玩看到一只猫,刚想吸一把被它的长相劝退:打扰了

- 养狗后的九个奇怪癖好,你中了几个?

- 这届年轻人自从化身“铲屎官”,就开始舍得花钱

- 刚买的小狗流鼻涕怎么办

- 一旦接受了这个设定,你就会发现这只猫就是永琪本琪

- 猫狗粮为什么不可以混用

- 胖猫重达26斤,因不理主人被抛弃,女子给它减肥,一年才减1斤?

- 美国一只狗,死于新冠病毒!老美这下子着急了:这可怎么防范?

- 公司收留流浪狗还为它制作员工吊牌,请狗狗代言广告,太有爱啦

- 一对患难与共的狗兄弟,为守护对方相继离世,完美诠释“兄弟情”

- 热点新闻

- 大话社区

- 图片报道

- 1东北等地迎剧烈降温 全国大部明起回归晴朗干燥格局

- 2将涉密材料拍照发至微信群被处分 国家安全部门最新提醒

- 3我国渤海发现第7个亿吨级油田

- 4中国足球协会纪律委员会原主任王小平受贿案二审宣判

- 5我国0至19岁癌症患者5年生存率显著提升

- 6AI咨询、线上预约……数字赋能基层治理 民生服务更贴心

- 7韩国首尔一公寓发生火灾 两人心脏骤停

- 8买火车票记牢这四点 “手把手”带你上车

- 9亡羊补牢 卢浮宫加装一处“防盗窗”

- 10美国宾州养老院爆炸事故已造成至少2人死亡

- 11京东深夜回应“巴黎仓库遭盗抢”事件

- 12辽宁给农民评职称:拟设初、中、副高、正高四个级别

- 13公安机关悬赏追捕两名台湾籍犯罪嫌疑人

- 14国台办就公安机关依法征集2名台湾居民违法犯罪线索答记者问

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?