在港股有这么一家公司,它做出来的衣服每天被无数人穿在身上,却极少人知道它的名字。它就是中国最大的一体化服装代工龙头申洲国际。

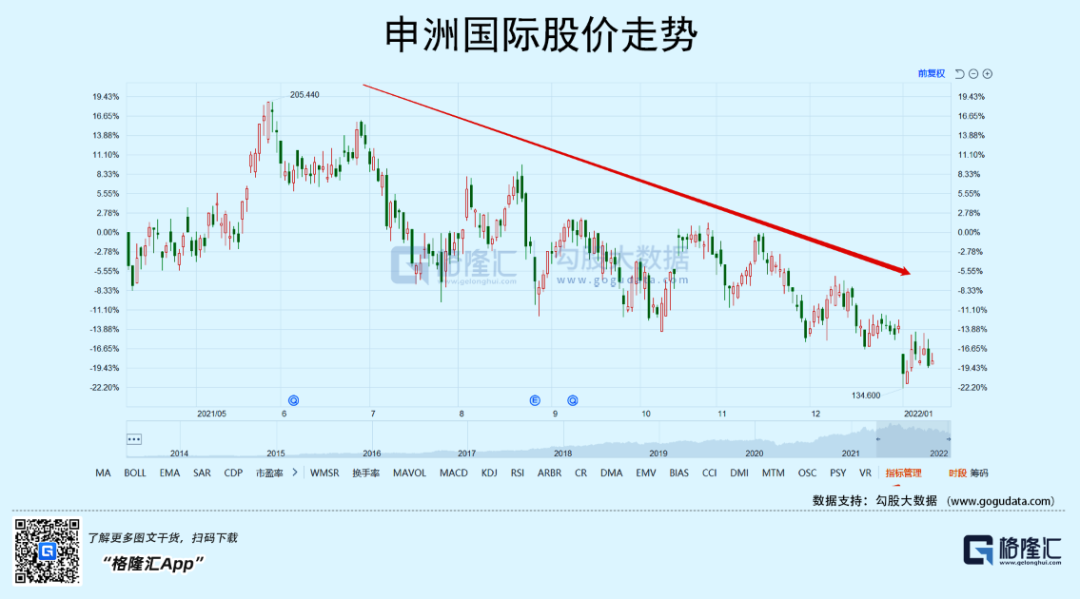

但近段时间这家公司在股票市场却有点不太好看,近半年来,申洲国际的股价从最高200港元之上跌跌破了150港元,跌幅一度超过30%,主要原因是东南亚疫情影响了开工率。

其实申洲国际的主要大客户很多,包括NIKE、UNIQLO、 ADIDAS及PUMA,手上的订单也充足,那它为什么却不受市场待见?未来何时才能否迎来反转?

申洲因为是2B业务,不少投资者可能穿过它们代工的运动服,却未必知道这家公司,下面我们先简单介绍一下它所在的行业。

申洲属于纺织制造行业,是典型的劳动密集型产业,这种类型的产业有不断向低劳动力成本地区转移的趋势。

最开始是欧美,然后到日韩,再到港台。自20 世纪 80 年代中国实行改革开放以来,凭借着土地、劳动力、电力、税收甚至环保的低成本,成为纺织制造的最大承接地。特别是2001年中国加入WTO后,像纺织品出口配额这样的限制取消,中国成为全球纺织制造中心。

但2010年后,中国劳动力成本在不断上涨,环保、税收等政策日益严格,纺织企业在国内的产能扩张面临诸多瓶颈,纺织企业再次踏上外迁之路,这一次的目的地,是东南亚。

原因,大概就这么以下几个:

1、成本低:越南、柬埔寨等国家的土地成本、劳动力成本,比中国要低;

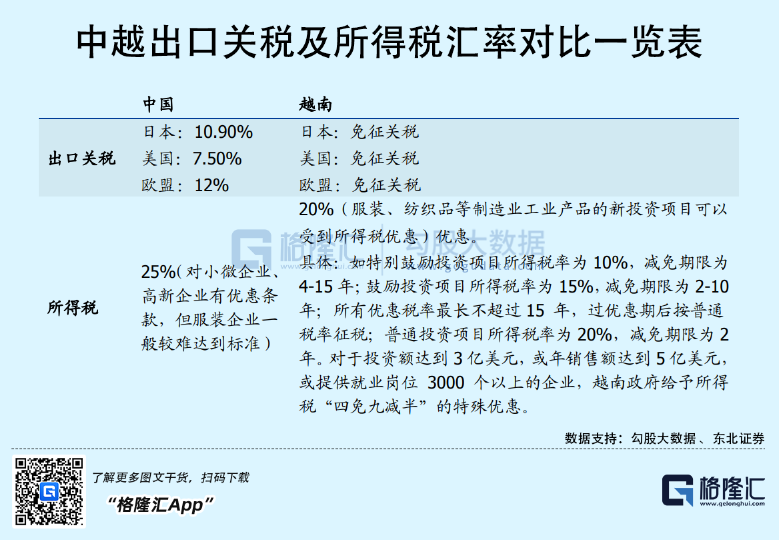

2、税收优惠:东南亚国家政府鼓励纺织业发展,制定了一系列税收优惠政策吸引纺织外企投资;

3、贸易协定:如越南纺织行业凭借越南-韩国自贸协定(VKFTA)、 越南-亚欧经济联盟自贸协定(VN-EAEUFTA)、越南-欧盟自贸协定(EVFTA)等协定的税收优势取得了飞速发展;

4、地缘优势:东南亚与中国接壤,能够近距离承接中国的产业转移,也处在对欧美日韩发达国家的贸易线路上,出口物流路线较为便利;

5、中美贸易战:美国对中国纺织品征收高额关税,进一步加剧了中国的产业向东南亚的转移。

从各大代工企业的产能布局来看,基本都集中在东南亚,大部分企业的海外产能占比已经超过50%,这种趋势还在进一步增强。

不过,在商言商,大力布局东南亚,对于减轻企业的经营成本,效果还是非常明显的。

申洲从建立之初便立足中高端服饰、面向全球国际市场的发展战略,当前已成长为亚洲最大的一体化成衣企业,其优势主要集中在纵向一体化生产策略及跨国产业布局。

先说纵向一体化生产策略。

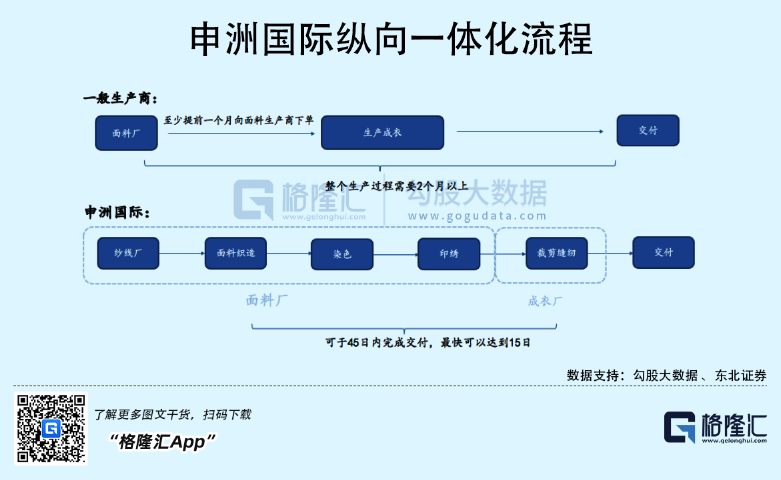

申洲国际将所有生产工序集中在同一工业区内,包括面料织造、染色与后整理、印绣花以至裁剪及缝纫,节省了从一个生产工序转移至另一生产工序的前置时间和物流成本,将交货周期大大缩短至45日内,甚至最快可实现 15 天从接单到交付的全过程,较传统的代工企业2个月的交货期要短。

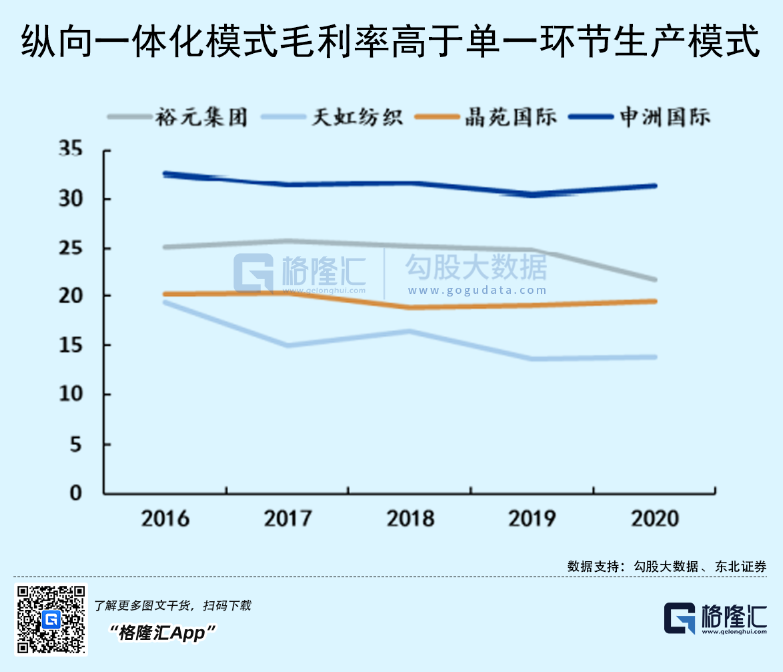

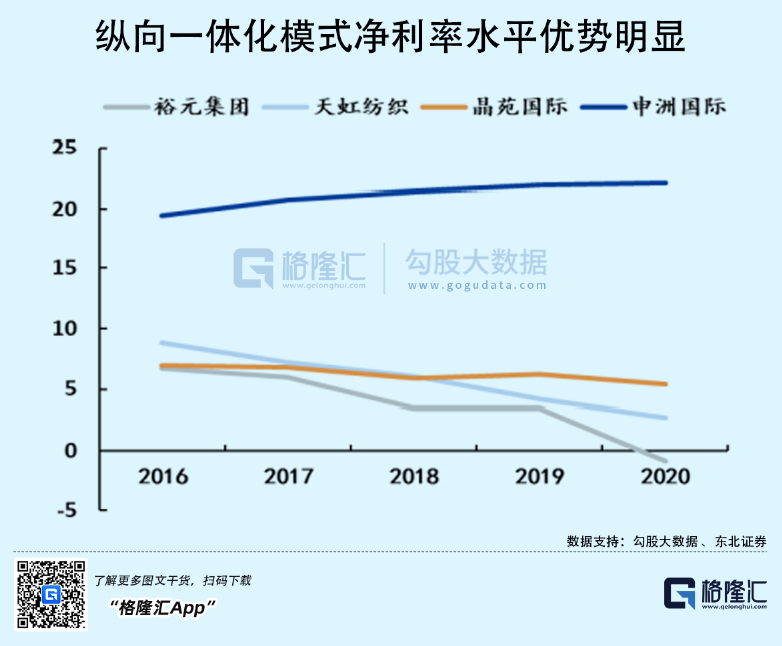

纵向一体化的好处在于,减少上游供应链产能交付时点影响,降本增效,从而保证公司领先于同行的盈利能力。

再说说跨国产业布局。

申洲国际布料生产基地位于中国宁波、越南西宁,制衣工厂位于中国宁波、中国安庆、越南胡志明、柬埔寨金边,形成中国-东南亚两个重要基地。

这种布局的好处在于:

首先,是能够享受东南亚的低成本,如2020年我国制造业城镇单位就业人员平均工资6899元,约为同期越南国企人员平均工资的3倍;又如东南亚的土地租金、水电费用均低于国内水平,甚至部分厂房直接免租,还有所得税、关税等的优惠。

代工企业对于客户的议价能力有限,因此减成本就成为代工企业经营中非常重要的一环,有句话说得好:减掉的都是赚到的。

其次,又能够享受国内消费的发展,随着国潮文化的兴起,国内品牌正不断崛起,公司已经拿下安踏、李宁、特步等国内运动鞋服头部品牌,成为公司新的业务增量。

不过,作为劳动密集型产业,最大比拼还是产能规模,谁的产能大,谁在成本控制方面就越得心应手。公司现在的年生产能力织布逾80000吨,染色与后整理逾90000吨,印绣花逾10000万片,成衣逾22000万件。对比一般厂商,作为纺织龙头的天虹纺织年织布生产能力仅为36,500吨,产针织面料产品16,000吨。

申洲的产能,在同行中稳居龙头位置。

2021年东南亚疫情轮番爆发,虽然申洲上半年(年报未出)的业绩还是较去年有所增长,但毛利率受压,跌到29.7%,较上年同期下降了1.2个百分点,主要因素为有两个,一个是人民币对美元之平均汇率较上年同期升值8.2%,二是柬埔寨工厂受新冠疫情影响,停产时间约一个月。

回到投资上,申洲有什么看点吗?

主要是以下两点:

第一,是客户资源方面。和UNIQLO、ADDIDAS、NIKE、PUMA等国际品牌巨头多年合作关系稳固,订单量上有保证。虽然疫情仍然是全球消费最大的扰动因素,现在又迎来了奥密克戎的施虐,但进入第三个年头,病毒的致死率低、全球的抗疫经验、群体免疫、疫苗和药物的开发等因素,正成为阻击甚至消灭疫情的重要力量,往后拉更长的时间看,疫情也最终会消退,消费也最终会回归,所以在往后2-3年来看,加上本身是该领域的龙头,申洲的增长是可以期待的。

第二:股价弹性大,产能布局有互补性。元旦,申洲在宁波的第三座制衣厂确诊新冠病例,该厂房全面停工,股价大跌7.81%。

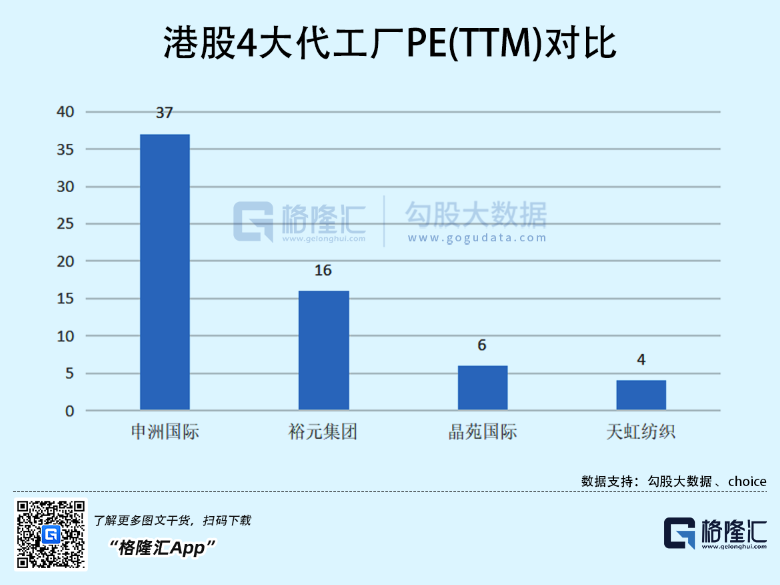

不过,这个工厂的产能只占总产量约6%,对年度销售额的影响为1.5%,对净利润的影响也在3-4%之间。所以,在其后几个交易日,申洲的股价开始回升,最新的收盘价为150.1港元。这个价位对应的股价为PE(TTM)39.44倍,对比其他的同行裕元集团、晶苑国际、天虹纺织都要高出不少。

不过,申洲国际本身在营收和利润的体量、利润率指标,也普遍高于其他三个代工厂,所以估值领先于它们,算正常现象,问题只是,和自身的过往比较,是否存在高估。

我们回顾了五年来,申洲国际的估值表现,发现从基本都处于上升阶段:

1、2016~2017年,市盈率由20倍逐步上升至30倍;

2、2018~2019年,市盈率基本维持在30倍上下波动;

3、2020年初受到疫情影响大盘表现较弱,后续公司PE陆续呈现上行态势。

同期,申洲的业绩也处于快速扩张期,比较明显的是2016-2017年,不过之后业绩增速下滑,估值也失去上升动力,无论是收入还是利润增速,都在持续下滑。

2021年以来,公司PE在高位有比较大幅度的波动,当前公司PE(TTM)为37倍左右,较高点有所回落。从市场地位上看,申洲作为龙头,有理由享有龙头优势和运动鞋服板块景气带来的高估值。回溯过去,申洲也普遍高于同业制造商。

不过,以制造业来说,37倍的估值还是显得高,算不上很舒服的买入位置。

所以对于短线投资者,还是需要注意高估值的风险,以及疫情所带来的不确定性。另外,产能持续扩张,资本开支也在持续支出,要等到投产和达产,才能真正形成对业绩以及现金流的贡献,这些在短期内都不太可能实现。再有,股价虽然有所回落,但也只是回到去年年初的位置,30%的跌幅说不上很大。

本文来自微信公众号“格隆汇APP”(ID:hkguruclub),作者:黑马小王子,36氪经授权发布。

该文章来源互联网,如有侵权请联系删除

相关文章

- 国家卫健委等10部门:推进儿童医疗卫生服务高质量发展

- 冬天里的一把火,照出别样的东北

- 文旅新探|哈尔滨:2024的北国情书

- 一图速览|2024年纪检监察工作八大任务

- 微视频 | 制胜之道

- 星火成炬 | 以冰雪之名

- 年轻人三大“脆皮”症状:记忆力下降、情绪差、免疫力下降

- 春运期间,这些人可提前购票!购票指南→

- 万千气象丨他竟然把八九千年前老祖宗用的乐器复原出来了

- 铁路新年调图,“图”的是啥?

相关图集

- 2026年春运首日琼州海峡过海旅客近10万人次 同比增长50.7%

- 家电及数码和智能产品补贴政策全面落地 1月补贴超1500万台

- 线路上新、轻装出行、网络订票 今年春运之旅更便捷

- 油价上调!加满1箱油将多花8元

- 今年春节“消费大礼包”有哪些内容?“乐购新春”活动来了

- 造型多样、花色“出彩”……各地年宵花争奇斗艳

- 多地优化购房政策,能否释放住房消费潜力?

- “新国补”落地首月全国家电、数码和智能产品补贴超1500万台

热门推荐

- 奇闻异事

- 男人世界

- 幽默搞笑

- UFO

热门图片

更多阅读

- 这座三峡之巅的康养小镇 让我们乐不思“暑”

- 中国五十名山之一,坐落在江苏省,海拔最高只有142米

- 成都“小桂林”走红:竹筏泛舟,星空露营,冷门又省钱!

- 云南昆明晋宁观光小火车,链接现实和童话的梦幻之车

- 1元可以干啥?直升机飞行体验了解一下!

- 生态绿洲洼地起 千亩荒滩换新颜——大荔县全……

- 河南淮阳古城,伏羲定都之地,膜拜4600年前的城市排水系统

- 合肥最美的乡村公路,走过那里的人一看就喜欢,太美了

- 陕西又一古镇走红,人称安康“小江南”,却以“香柏岩”媲美华山

- 巴厘岛每天共接待2000至2500名本土游客

- 【2020平凉崆峒文化旅游节】平凉就这么漂亮

- 四川又一公园走红,人称德阳“吴哥窟”,1080米的石墙撑起现代艺术

- 大量邮轮停泊在海上无处可去,有人却脑洞大开,拿她们做起了生意……

- 等一个人,陪我去看川西的沟

- 热点新闻

- 大话社区

- 图片报道

- 12026年春运首日琼州海峡过海旅客近10万人次 同比增长50.7%

- 2家电及数码和智能产品补贴政策全面落地 1月补贴超1500万台

- 3线路上新、轻装出行、网络订票 今年春运之旅更便捷

- 4油价上调!加满1箱油将多花8元

- 5今年春节“消费大礼包”有哪些内容?“乐购新春”活动来了

- 6造型多样、花色“出彩”……各地年宵花争奇斗艳

- 7多地优化购房政策,能否释放住房消费潜力?

- 8“新国补”落地首月全国家电、数码和智能产品补贴超1500万台

- 92月2日春运首日全国铁路发送旅客1223.5万人次

- 10无人机和机器人首次写入中央一号文件

- 11“政策红包”能否释放住房消费潜力?专家:住房公积金的使用仍需进一步提高效率

- 12春运路上寒潮来袭 途经这些路段需注意

- 13航司增加运力、增设航线 C919国产大飞机也要投入春运

- 14千年花馍、春节“过油” 这些年俗小吃受欢迎

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?