编者按:本文来自微信公众号“徐远观察”(ID:diaryby9527),作者:徐远,36氪经授权发布。

股票是大家最熟悉的投资工具,误解也最多。希望这部分的内容,可以破除你对股票的一些误解,走上正确认识股票的道路。

我们买股票,买的可能是两种东西,一种是现在的现金流,也就是盈利和分红,另一种是期望,也就是对未来盈利和分红的预期。如果这个期望被市场认可,就会表现为股价上涨。

一些现象级的企业,比如微软和亚马逊,很长时间都不分红,但是股价上涨很多,投资者获利很大。更有意思的是,微软2004年进行商业史上最大规模的分红之后,股价却长期低迷。

所以,判断一个公司好不好,不能简单看是否分红。分红不一定好,不分红不一定不好。一个公司如果有很多投资机会,就不应该进行分红,而是应该把资金拿来投资,把握增长机会。这时候分红,相当于割自己的肉,喂给自己吃,因小失大。

市场上一些很便宜的股票,比如1元股和仙股,都经历过大幅的下跌,反映出基本面的问题,风险很大。厨房里不会只有一直蟑螂。不能轻言一个公司已经跌到底了,股价会大幅反弹。

另一方面,一些价格很高的股票,往往是因为业绩好,或者暂时业绩一般,但是被市场看好发展潜力,完全可能进一步上涨,实际上反而很便宜。衡量股价是否贵,不应该看绝对价格水平,至少应该锁定基本面,看相对估值水平。

但是只看相对估值水平,也是不够的。估值高低和未来回报率的高低,并没有必然的关系。很多高估值的股票未来回报率很高,比如腾讯,恒瑞医药,贵州茅台等等;也有一些估值很低,但是涨幅很好的股票,比如万科、格力电器、招商银行。这里面最重要的经验是,估值水平只是一个参考指标,选股票没有“一招鲜,吃遍天”的招数。

这个不难,这个工具就是股票指数,帮你在股票的海洋里快速巡航。关于股票指数,你只需要知道“334”,就是股票指数的“三个功能”、编制股票指数的“三大要素”,以及股票指数的“四大类别”。了解这“334”,你对股票指数就知道得差不多了。其中的技术细节很多,不一定要全知道。

这个问题很重要,我帮你把股价涨跌的因素分为三类,分别是:(1)宏观全局因素;(2)中观板块因素;(3)微观个股因素。

和这三类因素对应的,是投资股票的三类风险,分别是:(1)系统风险,(2)板块风险,(3)个股风险。其中系统风险是不能分散的,板块风险和个股风险是可以分散掉的。这种风险的分解不是文字游戏,而是有很实际的指导意义。

1. 在投资的时候,你要思考一下,你的收益来自哪里,你愿意承担哪一种风险。

2. 你不愿意承担的风险,有没有办法分散掉,或者对冲掉。

关于这个问题,有一个很流行的误解,就是A股不挣钱,股民都是等待被收割的韭菜。其实,并非所有股民都是韭菜。通过深入学习股市的规律,散户是可以在股市上实现财富增值的。而且,并不需要频繁操作,而只需要深入学习,建立自己的投资规则,就可以做时间的朋友。

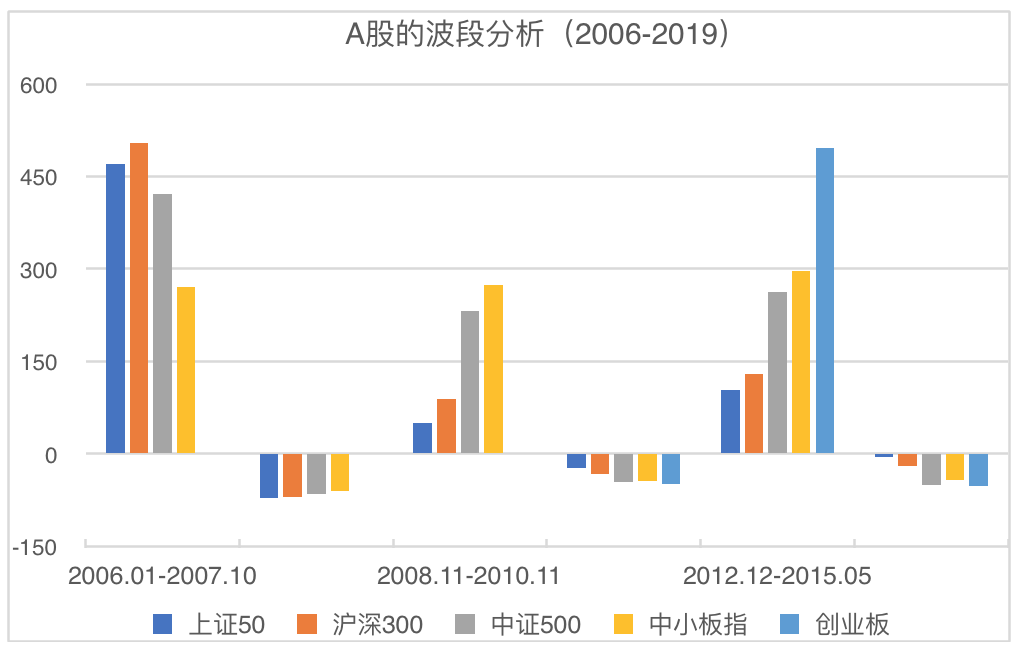

通过梳理历史数据我们发现,A股不是不挣钱,而是不能躺着挣钱,需要一点技术含量,板块之间,波段之间差异很大。根据历史数据,我们把2006年以来的A股涨跌分为6个波段,每个波段2年左右。从数据上看,A股“牛短熊长”的说法并不成立。

长期看,小股票比大股票回报率高。波段看,上涨的时候,小股票涨的多,下跌的时候,小股票跌得也多。

在A股挣钱有三大法宝:选股,选板块,选波段。

通过梳理历史数据,挖掘底层逻辑,我们发现特别需要关注三个行业,分别是:(1)消费;(2)医疗;(3)科技。这三大行业,都有坚实的底层逻辑。

1. 消费行业的底层逻辑,是中国的持续经济增长。14亿人口中,大部分还是中低收入人口,消费升级是持续进行的过程,会持续很长时间。过去基础消费的涨幅好,未来可选消费的涨幅可能较大。

2. 医疗行业的底层逻辑,是收入增长背景下的人口老龄化。收入增长了,医疗需求自然就增加。而且,老龄化背景下,预期寿命延长,老年人口占比增加,医疗需求就进一步增加。对于老年人而言,医疗是最重要的支出,而且弹性很小。

对于消费和医疗行业,因为品牌粘度大,产品标准化程度高,企业经营抗周期能力强,所以整体上企业的护城河比较宽。如果你要选个股的话,现在的龙头企业就是比较好的备选。

消费和医疗行业很多是2C行业。2C行业还有一个特质,就是拥有“隐性”的银行牌照,抗周期风险能力强。历史数据上看,A股很多股票有100倍以上的涨幅,其中大部分是2C的企业。

3. 信息行业的底层逻辑,是在我国产业升级的背景下,世界又恰好处于第四次工业革命的前夜。两大因素叠加作用,信息技术行业有很大的发展潜力。

股票是大家很关心的投资工具,但是很多人一知半解,甚至有很多误解。通过回答这六个问题,我给你澄清误解,希望帮你找到理解股票的正确方向,开始正确理解股票。

Q1:老师,以前没买过股票,通过亚马逊的例子理解了一些公司不分红,但回报率可以很高,以及您提到的分红且回报率高的公司,这些都容易理解。想请问老师,为什么有的分红很高,但是回报率会很低呢?这是什么逻辑?

简答:为了理解这个问题,可以想想工商银行,中国石油等大蓝筹股票。这些股票分红很不错,但是股价表现很一般,中石油甚至大幅下跌,最后股票的回报率并不好。主要的原因可以归为三类:(1)成长性不高。比如工商银行,已经是巨无霸了,很难成长。因为买股票买的是成长,所以这类股票不受青睐。(2)风险较大。市场认为中国经济在减速,银行坏账率高,风险较大,因此避开银行股。(3)公司治理。大蓝筹股票公司巨大,而且往往是国企,市场比较担心公司治理问题。

Q2:老师,股票回购可以看作是分红的一种方式吗?如果采用“优先融资顺序”的思路来考虑,股票回购是不是比分红更能代表公司看好自己的长远发展呢?

简答:这是个很好的问题。回购和分红是两种回报股东的方式,因为细节上的差异,不太好把回购看作是分红的一种方式。分红是直接发现金,股东直接拿到钱。回购是用现金买股票,股东可以把股票卖回去,买家入场还会带来股票上涨,间接回馈股东。有时候,回购会被解读为管理层看好公司发展前景,从而导致股价的进一步上涨。

但是现实情况比较复杂,还有其他因素。比如,有时候大量回购会被解读为管理层找不到好的投资机会,这时候并不一定是好消息,课程中提到的微软的例子就说明了这个。

再比如,有时候管理层是大股东,这样回购就牵涉到管理层的利益问题,市场会分析里面的利益冲突。如果管理层持有大量期权,回购可能是为了抬高股价,涉及到股价的操纵。所以,要具体分析,不能说回购就一定是好事情。这些细节的存在,提醒我们还是把分红与回购分开来看好一点。

Q3:为什么说发行面值都是1元?但很多新股发行价都不止。难道是两个概念吗?

简答:股票发行面值和发行价是两个概念,A股的发行面值都是1元,发行价可以高很多。新股上市第一天的交易价格,波动更大。一般来说,发行面值没有太大实际意义。

Q4:老师,我对市盈率的看法,就好比商品是否打折,投资股票主要看能不能保持长期快速增长,就好比买的商品好不好。如果商品好又打折的话,那就太划算啦。

简答:这个比方很有意思,我们可以用来进一步理解市盈率。

商店里的商品明码标价,打折你看得见。但是,股票不是明码实价的,合理估值也不好确定,打了折你也不一定知道。所以,如果把股票估值比作商品打折,你要注意两种情况:(1)打折之前,先把价格炒到虚高,然后说很便宜了。就像是商店里先把价钱翻一倍,然后给你5折,其实并没有打折。(2)有的商品其实不错,但是营销不好,市场就是不认账。如果能提前布局这样的价值股,你就赚到了。前面这种情况,是我们要防范的。后面这种情况,是我们要寻找的。

Q5:有的股票的市盈率是负数,是什么意思?

简答:负的市盈率,是因为那一年企业的盈利是负的,也就是企业是亏损的。因为价格总是正数,盈利是负数,这时候算出来的市盈率就是负数。这时候,市盈率这个指标没有意义,一般也不计算,用缺失值表示。有的软件显示负数,是没有设置缺失值。

Q6:我们看公司的市盈率是看静态市盈率,还是动态市盈率?市盈率(TTM)是什么意思?

简答:动态市盈率是目前价格和未来12个月的预期利润的比值,静态市盈率是目前价格和过去1年利润的比值。比较而言,静态市盈率好计算,拿现成的历史数据算一下就好。动态市盈率复杂一点,需要预测未来1年的盈利,这个预测总有主观的成分。

市盈率(TTM)就是静态市盈率,其中的TTM(Trailing Twelve Months)是滚动12个月的意思,就是用过去12个月的盈利和现在的价格计算。比如,到了今年的下半年,就用去年下半年和今年上半年的累积盈利来计算市盈率,而不是去年全年的盈利。这样的好处,是用最新的12个月,而不局限于日历的年度。

动态市盈率和静态市盈率哪个好呢?这个不同的人有不同意见。我一般看静态市盈率,然后参考盈利预测。这样的好处,是避免预判未来的盈利,算出来的数是确定的数。至于盈利预测,因为总有主观成分,拿来做参考就好。

不管如何,市盈率都只是一个参考指标而已,看看大致数量范围就好,不用太精确。模糊的正确,比精确的错误要好。

Q7:行业指数和概念指数如何区分?老师举例的概念指数里的科技龙头指数,在我看来就是行业指数。

简答:行业指数和概念指数是有重合的,区别在于行业指数比较固定,是按照主要的行业分类办法编制的,而概念指数较为灵活,新概念出来了,很快就可以有概念指数,概念指数的迭代也比较快。

另外,很多行业指数都有对应的基金,甚至有ETF基金。而概念指数因为迭代快,可能还没有对应的基金。比如课程里说到的wind概念指数,很多都没有对应的基金。

Q8:徐老师,您好,请教两个问题。(1)为什么08年金融危机过后,2008.11到2010.11时中小板指表现如此亮眼?一般逻辑可能认为金融危机过后,首先日子不好过的是小企业,即使货币政策宽松,小企业也很难拿到钱。(2)2008年后的中小板指数的表现,对当下有什么借鉴和指导建议?可以多配置点中小盘的股票吗?多谢!

简答:一般来说,我国的中小企业能够拿到的资源比较少,不仅包括信贷支持,还包括各种政策的支持。不过,大的危机之后政策比较宽松,中小企业会得到较多政策支持,表现会好一点。而在政策紧缩阶段,中小企业能够得到的资源会更少一点,大企业得到的资源会更稳健一些,这时候反而利好大股票。2019年以来的这一轮宽松,创业板的表现相对更好,背后也有这个逻辑。

Q9:徐老师您好,我想问一个问题,我听您的课和报告很久了,自己也差不多形成了一个自己的小思路,基本上可以肯定地说对绝大多数人来说买指数最好了。但是如果大家都这样操作了,岂不是都能挣钱了?或者还能赚钱吗?

简答:这里面涉及到一个根本的判断:股市是零和游戏吗?如果你认为股市是零和游戏,你挣钱就是别人赔钱,或者说大家不能一起挣钱,那么你的问题是成立的。然而,长期来看,股市并不是零和游戏,你挣的是趋势上涨的钱,大家是可以一起挣钱的。

很多人认为股市是零和游戏,这是因为过于看重短期的涨跌,忽视了长期的趋势。中国股市从无到有,现在沪深总市值超过70万亿人民币,肯定很多人挣了钱的,关键是谁能跟对趋势。对于大多数投资者而言,很难在短期的波动中挣钱,还是要看对趋势,挣趋势的钱,做时间的朋友。

Q10:老师课上说系统风险是不能分散的,但是站在更大的角度看,是不是也可以分散?比如全球配置资产,A股港股美股日股欧股综合配置,就分散了风险。

简答:这个问题涉及到如何定义“系统风险”,与资产配置的范围有关。站在国内资产配置的角度,中国的系统风险是无法分散的。站在全球配置资产的角度,中国的系统风险是可以通过持有境外资产分散的,但是这时候,全球系统风险依然是无法分散的。

Q11:请问老师,从哪里可以获得比较准确的个股板块划分呢?

简答:较大的券商都有不错的行业板块分类,比如中信证券,国泰君安,另外万得的行业分类也可以。

关于这个行业分类,其实不用太细挑,因为只是一个参考,用来掌握不同行业的大致表现,看自己顺手的就好。如果要挑选个股,看完了行业分类还要仔细看单个股票。

Q12:你好!徐老师,读过了一些书,听过了很多道理,也理解资产配置的意义,但是主要是人性这一关太难。巴菲特讲人们贪婪我恐惧,人们恐惧我贪婪,这简简单单一句话根本做不好,我们离股市越近就越做不到。本来计划好的配置,做着做着股票的仓位就高起来了。昨天讲短期看情绪,情绪对业绩的影响很大。有时知道市场短期情绪过热了,可依然怕错过更大的行情,最后动作严重变形,知道跟做到完全是两码事。所以我常讲,欲望之下每个人都是情绪的奴隶。不知徐老师有没有破解之道?

简答:你说的非常到位,知道和做到是两码事。很多投资者都知道情绪的重要性,但是很难驾驭自己的情绪,常常是情绪的奴隶。

知行合一很难,有时候是因为认知还没有到位。在这个意义上,知是大于行的。

为了破解这个问题,你可以这样想一下:为什么情绪会左右你?原因可以有两个:(1)你太在乎;(2)你的分析无法给你清晰确切的答案。太在乎可能是因为仓位太重,或者对短期的回报看的太重,甚至有赌博的心态,希望很快可以得到很高的回报。坦白说,期望太高的话,很容易扰乱分析,影响情绪。

课程中我们反复强调长期稳健的收益,不是因为我们不看重短期收益,而是因为短期收益很难分析判断,更难控制,受到很多随机因素影响。太注重短期回报,只能徒增烦恼。反过来说,即便短期你实现了很高的收益,你也要明白那往往是运气,并不是你的英明神武。这样想,可以帮助你摆正心态,明白长期稳健的收益才是投资者应该追求的,可以追求的。

第二个原因是你的分析无法给你清晰确切的答案,因此你才焦虑,这也和长短期的考量有关。市场的短期波动,是很难分析的,很难得到清晰的答案。相对而言,长期的趋势有比较确定性的驱动因素,可以得出清晰的答案。因此,之所以看不清,往往还是因为太看重短期。

你还可以退一步想,投资是做自己懂的事情,不懂的部分不碰就好,徒增焦虑,而且于事无补。因此驾驭情绪最根本的破解之道,还是积累知识。当你积累够了,你就知道什么时候应该贪婪,什么时候应该恐惧。如果你问的是速成的捷径,我真没有。人世间很多所谓的捷径,最后都引向深渊。

Q13:徐老师,有点不太理解,比如一边买股票,一边卖空大盘对冲。一正一负风险是小了,可以收益不也是抵消了吗?

简答:这个问题很有代表性,很多同学都问到。简单说,如果既看好个股,也看好大盘,就不要对冲。如果看好个股,但是担心大盘向下调整,就可以对冲。对冲的意思,是去掉风险,挣看好的那部分的钱。

另外,对冲操作比较复杂,也有一定的成本,一般是专业的投资者才使用。经验不多的投资者,比如5年或者10年以下,不建议进行对冲操作,还是长期持有或者基金定投稳妥一些。另外如果资金量很小,也没有必要做复杂的对冲操作。具体的操作建议,参见投资实务部分。

Q14:有一个问题请教老师:关于2C企业品牌忠诚度高,但在食品饮料选择上,两代人之间还是存在喜好不同,之前涨得特别多的一些品牌,会不会就被现在年轻人喜欢的一些新品牌替代呢?

简答:

挺好的问题,分两个角度看。

第一,消费市场很大,人们的喜好不同,所以新品牌有空间。新品牌如果成功,建立了客户粘度,很快就可以变成老品牌。

第二,其实老品牌也可以做研发,开发适合年轻人口味的新产品。由于老品牌有经验,有实力,只要思路对,在开发新产品上并不吃亏,在竞争中并不占劣势。比如可口可乐,这么多年了,依然屹立不倒。如果老品牌不思进取,产品老旧,年轻人不喜欢,那是管理上的问题。总体上看,2C企业的护城河,还是很宽的。

Q15:新时代的消费可能不只是吃喝,对信息的消费成为新的消费替代品,请问徐老师,有没有这种可能?

简答:这是个很好的角度,我们需要认真定义一下“信息成为消费品”。我们消费信息,有时候是直接消费资讯,本质是一种学习或者娱乐。还有的时候,是借助资讯消费相关的商品或者服务。这时候,资讯是一种工具。这两种资讯消费,在现实中都有。

Q16:徐老师,万科股票才20几元,300倍是怎么算的?

简答:计算股票回报的时候,要考虑分红送股等等,也就是看“复权价格”。考虑复权之后,现在万科的股价是4000元左右,而不是20多块。复权对计算短期股票回报影响不大,但是对于计算长期回报,影响可能非常大。

复权分为前复权和后复权。

前复权就是“向前复权”,以现在价格为准,考虑分红送股,计算之前的可比价格。

后复权就是“向后复权”,以历史价格为准,考虑分红送股,计算现在的可比价格。

一般来说,前复权会压低历史价格(因为有分红),后复权会抬高目前价格。

Q17:老师,我认为标准化程度高并不是决定性优势,关键在于品牌效应,和稳定的现金流。

简答:产品标准化之后,可以大幅降低成本,提高利润率,实现稳定的现金流,进一步增强品牌效应,提高竞争力。所以,产品标准化不是孤立的,而是和品牌效应,稳定现金流,产品竞争力分不开的。很多时候,产品标准化的重要性,被低估了。

Q18:以前以为科技类股票的涨幅应该很高,出乎意料的消费类和医疗类企业涨幅很高。往后看二十年,我是不看好白酒类股票,我觉得现代人的喝酒习惯逐步在改变,喝酒的年轻人比例越来越低。

简答:这个不太确定。烟酒都是伴随人类千年的产品,大家都知道有害健康,但是还是很流行,背后应该有很深的道理,可能不会一下子改变。

比如抽烟的人,很可能知道抽烟有害健康,依然很多人抽烟。原因我不是很清楚,但是不太敢说以后的人就不抽烟了。再比如白酒,其实上了一点年纪的人,大多喜欢喝白酒,因为啤酒对代谢速度要求比较高,不太适合中老年人。

投资研究中有很多细节的知识,各行各业的特征都很重要,需要大量阅读思考才能掌握。一般而言,我相信存在的事情背后必有道理,存在很久的事情背后你可能有很深的道理。除非做了很深入的分析,做了反复的斟酌判断,我一般不会说存在很久的事情会轻易改变。

留言中,很多同学讲到股票不好挑。比如,一位同学问到如何识别乐视与亚马逊,如何判断一个不分红的公司是否真的有前途。再比如,一位同学说选股票就是选“三好学生”:好公司,好行业,好价格,但是如何选到“三好学生”很难。再比如,有位同学问到如何理解公司的本质,如何分析公司治理问题对股价的影响。

这些问题比较大,几句话说不清楚,市场上误解也很多,以后找时间专门讲。

图书配套音频课《徐远的投资课》已经全部上线,音频课程包含有12讲时事热点加餐,正在更新中,敬请关注

该文章来源互联网,如有侵权请联系删除

相关文章

- 国家卫健委等10部门:推进儿童医疗卫生服务高质量发展

- 冬天里的一把火,照出别样的东北

- 文旅新探|哈尔滨:2024的北国情书

- 一图速览|2024年纪检监察工作八大任务

- 微视频 | 制胜之道

- 星火成炬 | 以冰雪之名

- 年轻人三大“脆皮”症状:记忆力下降、情绪差、免疫力下降

- 春运期间,这些人可提前购票!购票指南→

- 万千气象丨他竟然把八九千年前老祖宗用的乐器复原出来了

- 铁路新年调图,“图”的是啥?

相关图集

- 2026年春运首日琼州海峡过海旅客近10万人次 同比增长50.7%

- 家电及数码和智能产品补贴政策全面落地 1月补贴超1500万台

- 线路上新、轻装出行、网络订票 今年春运之旅更便捷

- 油价上调!加满1箱油将多花8元

- 今年春节“消费大礼包”有哪些内容?“乐购新春”活动来了

- 造型多样、花色“出彩”……各地年宵花争奇斗艳

- 多地优化购房政策,能否释放住房消费潜力?

- “新国补”落地首月全国家电、数码和智能产品补贴超1500万台

热门推荐

- 八卦娱乐

- 考古发现

- 预测未来

- UFO

热门图片

更多阅读

- 今上午10点,济南餐饮消费券,开抢了,能减这么多

- 零点立交转向匝道拆除接近尾声

- 三角楼打翻 星空调色盘

- 科技助农 土地托管 一路麦香,这就是丰收的味道!

- 全国大部气温先升后降 中东部大范围雨雪上线

- “假一赔三给4双” 一些电商知假售假为何理直气壮

- 热门款不发货、退款无渠道……盲盒消费套路深?

- 2021年我国手机上网人数为10.29亿人

- 欺骗性收费、花式营销,云算命呼唤云监管

- 广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?

- 热点新闻

- 大话社区

- 图片报道

- 12026年春运首日琼州海峡过海旅客近10万人次 同比增长50.7%

- 2家电及数码和智能产品补贴政策全面落地 1月补贴超1500万台

- 3线路上新、轻装出行、网络订票 今年春运之旅更便捷

- 4油价上调!加满1箱油将多花8元

- 5今年春节“消费大礼包”有哪些内容?“乐购新春”活动来了

- 6造型多样、花色“出彩”……各地年宵花争奇斗艳

- 7多地优化购房政策,能否释放住房消费潜力?

- 8“新国补”落地首月全国家电、数码和智能产品补贴超1500万台

- 92月2日春运首日全国铁路发送旅客1223.5万人次

- 10无人机和机器人首次写入中央一号文件

- 11“政策红包”能否释放住房消费潜力?专家:住房公积金的使用仍需进一步提高效率

- 12春运路上寒潮来袭 途经这些路段需注意

- 13航司增加运力、增设航线 C919国产大飞机也要投入春运

- 14千年花馍、春节“过油” 这些年俗小吃受欢迎

- 1今上午10点,济南餐饮消费券,开抢了,能减这么多

- 2零点立交转向匝道拆除接近尾声

- 3三角楼打翻 星空调色盘

- 4科技助农 土地托管 一路麦香,这就是丰收的味道!

- 5全国大部气温先升后降 中东部大范围雨雪上线

- 6“假一赔三给4双” 一些电商知假售假为何理直气壮

- 7热门款不发货、退款无渠道……盲盒消费套路深?

- 82021年我国手机上网人数为10.29亿人

- 9欺骗性收费、花式营销,云算命呼唤云监管

- 10广西一女子被多名女子群殴拖行 被三女子按倒暴打拖行

- 11待宰水牛发狂冲进餐馆顶飞男子 该男子被突如其来水牛顶伤

- 12不可思议!天津高速鸵鸟奔跑车辆纷纷避让 车流中飞奔

- 13货车车头冲出悬崖公路悬空 导航走近路,庞大车体进退两难

- 14真的吗?警方通报男子开车撞妻子岳母 一个恍惚错将油门当刹车?